まいど、ひろきんです。

公務員で節税する裏ワザの一つに「医療費控除」というのがあります。

「なんとなく聞いたことはあるけど、やってないんよ」、「そもそも知らん。なんやそれ」

という人もいるかもしれません。

ずばり、控除の対象であれば やらないともったいないですよ。

ということで、今日は医療費控除についてまとめています。

医療費控除を簡単にする方法もご紹介しますよ!

公務員でもできる節税の裏ワザ「医療費控除」

公務員の節税には「控除」が大事。

公務員が節税する裏ワザの一つに「医療費控除」があります。

節税というと「事業主の人やお金持ちの人がやるものとちゃうん?」と思うかもしれませんが、公務員でもできます。むしろ、やらなければ損ですよ。

「医療費控除」は、年間に一定額以上の医療費を払った場合、所得から控除を受けることができる制度です。

特に公務員は基本的に副業が禁止ですよね。だから副収入を得るチャンスが少ないんです。しかも、副業が認められている人よりも「節税できる方法が少ない」ということでもあるんですよ。

副業が認められていれば、「経費」を上手く使って節税することもできるんですけど公務員はできないわけです。

ですから、公務員でも合法的に税金を安くすることができる「控除」をできるだけ使うのがおすすめなんですよ。

ちなみに、公務員で税金を控除してもらえて節税になるといえばふるさと納税もありますね。

ただ医療費控除は公務員でもできる副業やふるさと納税などがバレたときよりも気まずくないですから、怖がらずにやった方が良いですよ。

節税にはならないかもしれませんが、収入を増やしたいという場合は、公務員でも副収入を得る方法はあります。

そもそも控除って何?

「所得から控除されます」といっても「それって何や?」と思うかもしれません。

難しいですよね。経理のことって。

控除というのは「差し引く」ということです。

所得から控除すると何が得なのかというと、所得税や住民税を計算するときのもとになる「所得とされる金額から引いてくれる」ということです。

所得税や住民税というのは「所得」に対して税率を掛けて納める金額が決まります。

医療費控除を受ければ、その「所得」部分から医療で使った分の金額を引いてそこに税率を掛けることになるので、引かないで税率をかけるよりも安くなる、というわけです。

医療費控除には確定申告が必用

医療費控除は確定申告をしなければ適用されないため、申告が必要です。

「そうそう、そこがネック」と思っているかもしれません。。

公務員は通常であれば確定申告が必要ないため、少々面倒に感じるかもしれませんね。

しかし、節税するためには多少面倒でもがんばりましょう。

医療費控除の対象であれば申告した方がお得ですよ。

いつやればいいの?医療費控除のみなら、通常の確定申告よりも期限が緩い「還付申告」もある

医療費控除の申請は確定申告と同時にやるか、確定申告とは別に「還付申告」を行うという方法があります。

期限がそれぞれ違うのでチェックしましょう。

医療費控除の申請:確定申告と同時の場合

医療費控除の申請は確定申告の時に行うことができます。

確定申告は、

- 1月1日から12月31日までの間の所得と税金を計算

↓

- 翌年の2月16日から3月15日の間に申告書類を提出

という流れになっていますよ。

※新型コロナウイルス感染拡大の影響で期限がずれた年もありますし、今後も同じようなことがある可能性もあります。 国税庁のHPで確認することをおすすめします。

還付申告

医療費控除のみであれば「還付申告」という方法もできます。

還付申告の期間は、医療費控除を申請したい年の翌年の1月1日から5年間です。

| 還付申告の期間(例) | ||

| 開始 | 終了 | |

| 令和1年分 | 令和2年1月1日 | 令和6年12月31日 |

|---|---|---|

| 令和2年分 | 令和3年1月1日 | 令和7年12月31日 |

| 令和3年分 | 令和4年1月1日 | 令和8年12月31日 |

逆に言うと、必要な書類などがあれば還付申告は5年前のものまで遡って申告できます。

また、期限内であれば確定申告の提出期間(2月16日~3月15日)でなくても提出することができます。

ぜひこの機会に税務署に行き、医療費控除を受けてみましょう。

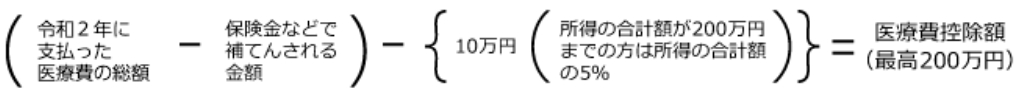

医療費控除の対象となる金額は

医療費控除の対象になるためには、一定の金額以上医療費を使うことが条件

医療費控除の対象となるには、支払った医療費の金額が、

- 10万円以上

- 所得金額の合計額の5%相当額以上

のどちらかであれば医療費控除の対象となります。

要するに

- 年間の所得が200万円以上であれば、1年で10万円以上の医療費を払った場合

- 所得が200万円に行かなければ医療費が所得の5%を超えたとき

というわけです。

一人でなく、「生計を一にしている家族がまとめて対象」

一人にかかった医療費が10万円を超えなくても、「生計を一にしている」とみなされる家族全員分をまとめて計算し、10万円を超えれば医療費控除の対象となります。

生計を一にするとは

- 同居の有無は問わない

- 同居の場合は生活の財源が共通している(サイフが同じ)こと

- 別居の場合は生活費等の送金があること

と様々なパターンがあります。

親子で同居している場合でも、それぞれ働いていて買い物も別々であれば生計を一にしているとみなされないパターンもありますし、別居していても仕送りが定期的に行われていてそれで生活しているとなれば生計を一にしているとみなされます。

特に2番目の「同居の場合は生活の財源が共通している(サイフが同じ)こと」を理解しないで申告しない人も多いようです。

例えば年金暮らしをしているおじいちゃんおばあちゃんとパパママ、子供で暮らしている場合で、おじいちゃんおばあちゃんが明らかに独立した生計を営んでいるとされなければまとめて計算することができます。

使った金額を医療費から引いて控除額が決まる

実際に使った医療費から、

- 所得が200万円以上の場合は10万円

- 所得が200万円未満の場合は所得金額の合計額の5%

を引いた金額が医療費控除の額となります。

引用:国税庁

例えば所得が500万円、医療費が年間11万円であった場合は「11万円-10万円=1万円」が医療費控除額となり、課税所得額が1万円減ります。

また、所得が150万円の方が医療費として年間11万円を支払った場合は「11万円-150万円×5%=3.5万円」が医療費控除額です。課税所得額が3.5万円減り、所得税等が節税できます。

最高控除額は200万円ですよ。

また、地方公務員の場合、共済などから「補填金」が出るケースがありますね。

補填金が出た場合は「支払った医療費」から引いて控除額を計算する必要があります。支払った医療費が10万円ギリギリの場合は補填金によって医療費控除の対象外になることもあるので注意しましょう。

公務員の医療費控除 必要な書類は?

「公務員だし、他に確定申告必要なことはなんもやってまへん」という場合もあるでしょう。

その場合「還付申告」をすることとなりますが、やり方は確定申告と同じです。

還付申告書というものがあるわけではないですよ。

確定申告書に必要事項を記載して、必要書類を添付したものを提出します。

つまり「公務員で不動産とかも持ってなくて、本来は確定申告いらんねん。でも医療費控除のためだけに申告するんや」というケースですね。

税務署に行って申告を行う際に必要な書類等は以下のものとなります。

・確定申告書A(第一表、第二表)※令和5年から確定申告書Bに一本化予定

・医療費控除の明細書 ←平成29年分の確定申告から添付が必要となりました

※平成31年分の確定申告までは医療費の領収書の添付でもOK

・健康保険の医療費通知

※添付することで医療費控除の明細書の明細を省略できます

・給与所得の源泉徴収票

医療費の領収書は平成29年分の確定申告から提出不要となりましたが、自宅で5年間保存する必要があります。

これまで医療費控除を受けるには、費用別の領収書の添付が必要でした。平成29年度より、このシステムが変更になり、医療費の明細を指定の書類に記載すればよくなりましたよ。

「医療費控除の明細書」具体的な記載内容は、

- 医療を受けた人の名前

- 病院や薬局などの支払い先

- 医支払った医療費の金額

- 保険等で補てんされる金額

- 費用の区分のチェック

です。

保険等で補てんされる金額とは、公務員で言えば、共済からの付加給付や互助会からの見舞金などですね。

費用別の領収書は、提出が不要になったとはいえ保管しておくことがめちゃくちゃ大切です。

なぜなら領収書がないと、支払った医療費を計算していくこともできないからです。

毎年、新しい年がはじまったら、家族全員分の医療費の領収書を保管しておくようにしましょうね。

また、提出する書類は必ずコピーしておくようにしましょう。

後に訂正しなければならなくなった時などにも必要になりますよ。

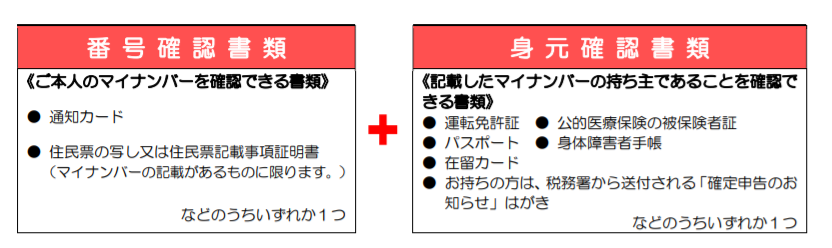

医療費控除に必要なもの(書類以外)

医療費控除に必要なものは書類以外にも

- 本人確認書類(①マイナンバーカードまたは、②住民票、通知カードなどマイナンバーがわかるもののいずれかと、運転免許証、パスポート、保険証等のいずれか)

- 印鑑

- 通帳など名義と口座番号が分かるもの

が必用ですよ。

引用:国税庁

医療費控除明細書(PDF、PDF2枚目以降、Excel)はダウンロードすることもできます。

ただし、確定申告書は変更される場合もありますので作るときに最新のものをチェックしましょう。

確定申告書Bが必用な場合

不動産投資をしている場合や、株の配当が一定の金額以上ある場合などは確定申告書Bが必用です。

これらの場合は医療費控除をしなくても確定申告しないといけないですね。

確定申告の時に一緒に医療費控除を忘れずにしましょう。

青色申告する場合

確定申告には「青色申告」といって、控除を受けられるタイプのものがあります。

事業の収支などをきちんと報告することで控除が受けられますよ~というものですよ。

ということは、青色申告は事業主さんなどがする確定申告というわけなんです。

ただし、公務員でも不動産投資していれば青色申告することができるんですよ。

その時はそれに合わせて医療費控除もしましょう。

公務員の医療費控除で対象になるもの、ならないもの

医療費控除の対象になるものは、治療に必要な費用です。

予防などは対象にならないので注意しましょう。

医療費控除の対象になるもの

医療費控除の対象となる費用の例

- 医療機関(医師、歯科医師)に支払った治療費

- 治療のための医薬品の購入費

- 医師等による診療等を受けるための通院費

- 医師等の送迎費(ただし、自家用車で通院する場合のガソリン代や駐車場の料金等は含まれません。)

- 電車やバスなどの公共交通機関が利用できない場合のみ、タクシー代

- 往診費用

- 入院時の食事療養・生活療養にかかる費用負担

- 歯科の保険外費用

- 妊娠時から産後までの診察と出産費用

- 助産師による分べんの介助の対価

- あんま、指圧、はり、きゅうの施術費

- 医師等による診療や治療を受けるために直接必要な、義手、義足、松葉杖、補聴器、義歯、眼鏡などの購入費用

- 医師の証明がある6か月以上の寝たきりの人のおむつ代 (医師が発行した「おむつ使用証明書」が必要。)

- 医師の指示と証明がある温泉利用型および運動型健康増進施設の利用料

- 訪問看護ステーションの利用料

- 老人保健施設、療養病床の利用料(介護費・食費・居住費の自己負担分)

- 特別養護老人ホームで受けた介護費・食費・居住費の自己負担分の半額

- ケアプランに基づく在宅介護サービスを医療系サービスとあわせて受ける場合の介護費自己負担分

- 特定保健指導のうち、一定の積極的支援の対象者が負担する特定健診・特定保健指導にかかる費用

- 病院、診療所、介護老人保健施設、介護医療院、指定介護療養型医療施設、指定介護老人福祉施設、指定地域密着型介護老人福祉施設又は助産所へ収容されるための「人的役務の提供の対価 」

- 保健師、看護師、准看護師又は特に依頼した人による療養上の世話の対価

- 家政婦さんに病人の付添いを頼んだ場合の療養上の世話に対する対価

- 介護福祉士等による一定の喀痰吸引及び経管栄養の対価

- 身体障害者福祉法、知的障害者福祉法などの規定により都道府県や市町村に納付する費用のうち、医師等の診療等の費用に相当するもの

- 骨髄移植推進財団に支払う骨髄移植のあっせんに係る患者負担金

- 日本臓器移植ネットワークに支払う臓器移植のあっせんに係る患者負担金

- 高齢者の医療の確保に関する法律に規定する特定保健指導(一定の積極的支援によるものに限ります。)のうち一定の基準に該当する者が支払う自己負担金(平成20年4月1日から適用されます。)

- レーシック手術

- 不妊症の治療費や人工授精の費用

- 医師の判断で行ったPCR検査

など

「おむつ使用証明書」は、現に治療を行っている医療機関に作成、交付してもらえます。おむつ代について医療費控除を受けるのが2年目以降である場合は、「おむつ使用証明書」に代えて、介護保険法の規定に基づく主治医意見書の内容を市町村が確認した「おむつ使用の確認書」等の書類又はその主治医意見書の写しでもOKです。

この投稿をInstagramで見る

おむつ使用証明書も医療費の明細書に①証明年月日、②証明の名称及び③証明者の名称(医療機関名等)を医療費控除の明細書の欄外余白などに記載すれば提出を省略できます。

ただし、他の領収書と同じように5年間の保存が必用です。

不妊治療代は補助金がいまだ少ないため、多額の費用がかかりがちです。不妊治療をした方はぜひ医療費控除を利用しましょう。

不妊治療で600万円費やしました。こちらは不妊治療中の確定申告の医療費控除の欄です。#不妊治療のリアル #不妊治療 pic.twitter.com/Q6NJ0xZsTP

— わさびねこ@慢性片頭痛│産後1年7ヶ月│ (@wasabinekochan) September 21, 2020

医療費控除の対象にならないもの

- 健康診断の費用(健康診断等の結果、重大な疾病が発見され、かつ、その診断等に引き続きその疾病の治療を行った場合は対象になる)

- 医師等に対する謝礼金

- ビタミン剤などの病気の予防や健康増進のために用いられる医薬品の購入代金

- あんまや針のうち、疲れを癒したり、体調を整えるといった治療に直接関係のない費用

- 家族や親類縁者に付添いを頼んで付添料の名目で払ったお金

- 近視や遠視などのために日常生活の必要性に基づき購入される眼鏡(斜視、白内障、緑内障などで手術後の機能回復のため短期間装用するものや、幼児の未発達視力を向上させるために装着を要するための眼鏡などで、治療のために必要な眼鏡として医師の指示で装用するものは医療費控除の対象になる)

- 自己判断で行ったPCR検査(PCR検査の結果、「陽性」であることが判明し、引き続き治療を行った場合は医療費控除の対象)

など

健康診断など、最初は控除対象外でも、結果次第で対象となるようなものもあります。

公務員の医療費控除 付加給付や互助会からの見舞金を差し引こう

医療費が一定の金額以上になると、共済から一部負担金払戻金(扶養者には家族療養費附加金)が支払われるなど、「付加給付」の制度があります。

付加給付としてもらった分の金額は支払った医療費の金額から引いて医療費控除額を出さないといけません。

また、市町村などの自治体では、職員「互助会」というものがあります。

互助会には、職員が給与に応じて毎月会費を払う代わりに、冠婚葬祭時の祝い金・入院した際の見舞金や、病気になった時にやむを得ず休職した場合などに一定額を支給してくれるというせいどがあります。

この見舞金も、医療費控除をする際には医療費として支払った金額から差し引かなければなりません。

これは医療費控除を計算する際に差し引かなければならないと決められている「保険金等によって補てんされる金額」に該当するためです。

補てん金が未確定の場合はどうする?

例えば12月に入院したとします。

すると、支払った入院費用を補てんするための保険金の額が、翌年3月の確定申告の際に確定しておらず、「アカン。補てん金がいくらになるかわからん。確定申告に間に合わん。どうする?」となりますよね。

その時は受け取る額を見積もって、その見積額を支払った医療費から控除します。

その保険金等の確定額が、見積額と異なった場合は、遡ってその年分の医療費控除額を訂正します。

・税額を実際より多く申告していたときは「更正の請求書」を出します。

必要事項を記入して所轄税務署長に提出してください。更正の請求ができる期間は、原則として、法定申告期限から5年以内です。更正の請求書を提出した後、税務署でその内容が調査されます。その請求内容が正当と認められたときは、減額更正(更正の請求をした方にその内容が通知されます。)が行われ、納め過ぎの税金が還付されます。

・税額を実際より少なく申告していたときは「修正申告」が必要です。

修正申告では「申告書B第一表」(PDF/1,145KB)と「第五表(修正申告書・別表)」(PDF/668KB)を提出します。

また、納付の日までの延滞税を併せて納付する必要があります(延滞税の計算方法については、国税庁のHPを参照してください。)

税額を実際より少なく申告していたとき、税務署の調査を受けた後で申告をしたり、税務署から申告税額の更正を受けたりすると、新たに納める税金のほかに過少申告加算税がかかります。

なるべく早く修正申告しましょう。

公務員の医療費控除 妊娠、出産時の費用も対象、非対象に分かれます

妊娠や出産に関わるお金も医療費控除の対象になるもの、ならないものがあります。

基本的には他の医療費控除と考え方は同じですが、妊娠出産の場合は「治療」でないものも多く含まれるので例を挙げますね。

妊娠、出産時の医療費控除対象

- 妊婦定期健診費

- 入院費(病院食と部屋代を含む)

- 分娩(ぶんべん)費

- 赤ちゃんの入院費

- 通院のための公共交通費

- 緊急時のタクシー代(体調により公共の交通費を利用できない場合)

- 産後1カ月健診

- 母乳外来等(治療目的)

- 妊娠するまでに通った不妊治療費

- 医師や歯科医師による診療にかかる費用

https://twitter.com/maternity_hyk/status/1295217445825699841

妊娠、出産時で医療費控除の対象にならないもの

- 妊娠検査薬代

- 車通院時のガソリン代

- 予防接種等(医師判断での実施は対象)

- 入院中の差額ベッド代

- 里帰り出産時の交通費

- 入院用パジャマや洗面道具などの費用

- 赤ちゃんのおむつ代、ミルク代

- NIPTなど出生前診断の費用

- 葉酸などのサプリメント代

新型出生前診断(NIPT)は、妊婦さんに採血をして、おなかの赤ちゃんに特定の染色体数異常がないかを調べる検査です。検査で赤ちゃんの染色体数の異常の可能性が認められても、必ずしも治療につながるわけではないため、医療費控除の対象になりません。

出産費や出産費附加金は医療費控除から引かなければならない

公務員は共済から出産費や出産費附加金が支給されますが、医療費控除を計算するときはこの額を引いて計算する必要があります。

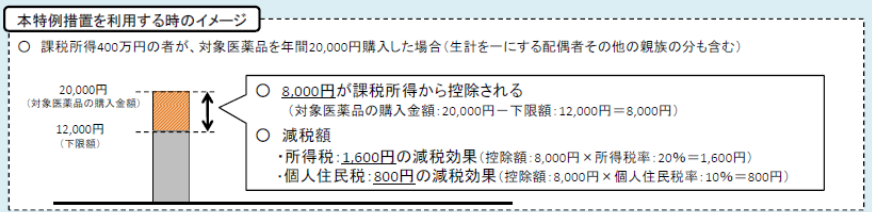

公務員の医療費控除 セルフメディケーション節税とは

「日ごろから健康に気を使っていて、そのおかげで医療機関にはかかっていないんだけど」という場合もありますよね。

また、「慢性の鼻炎や頭痛などで定期的に薬は飲んでるけど、病院じゃなくてドラッグストアで買ってる」ということもあると思います。

そんな人に対して、一定の条件を満たせば税金が安くなる制度があります。

それが「セルフメディケーション節税」です。

- 健康の保持増進や疾病の予防のために健康診断等を受けている

- 一定の医薬品(スイッチ OTC 医薬品) に係る購入費の合計額が1万2千円を超える

という場合、医療費控除の特例(セ ルフメディケーション税制)を受けることができます。

引用:厚生労働省

「スイッチOTC医薬品」に該当する薬をドラッグストアなどで購入し、その金額が1万2千円を超えたとき、超えた分の金額が所得から控除されます。

通常の医療費控除と同様に、その分税金が安くなるというわけです。

一定の条件とは?

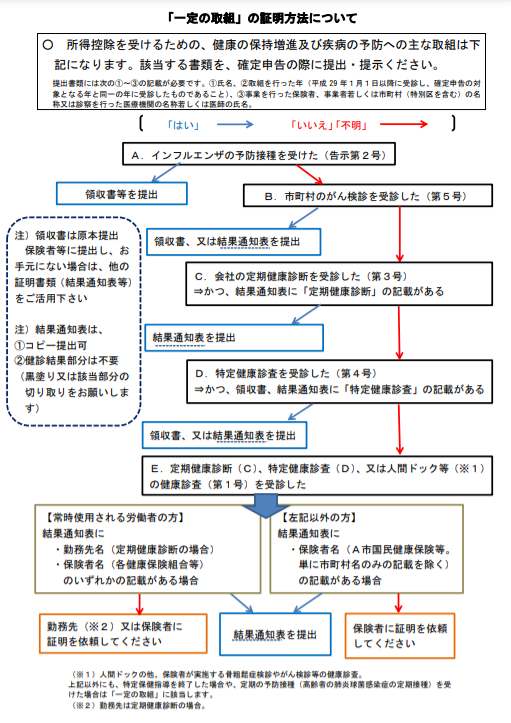

セルフメディケーション節税を受けるには

- 購入した医薬品がスイッチOTC医薬品であること

- 医薬品代が1万2千円を超えること

- 健康の維持増進、疾病の予防のための「一定の取り組み」が証明できること→特定の健康診断や人間ドック、予防接種を受けて、その領収書や結果通知表が提出できること

- 通常の医療費控除を申請しないこと

などがあります。

通常の医療費控除とは併用できないので注意しましょう。

控除の上限は8万8千円です。

健康保持のための「一定の取り組みの証明」については厚生労働省がチャートを出しているので参考にしてみてくださいね。

引用:厚生労働省

スイッチOTC医薬品

スイッチOTC医薬品は、今まではお医者さんに処方されないともらえなかった薬が、ドラッグストアでも販売され購入できるようになったものです。

厚生労働省のHPに対象の品目一覧が載っていますよ。

長い間多くの人に使われ、さらに副作用も少なく安全性が高いと確認されたものがスイッチOTC医薬品として販売されています。

▼このマークがついているものが多い(ついていないものもある)

引用:厚生労働省

この投稿をInstagramで見る

セルフメディケーションで節税するには確定申告が必用

通常の医療費控除と同じように、セルフメディケーションによる節税にも確定申告が必要です。

購入時のレシートや領収書をもとに作成した「セルフメディケーション節税の明細書」などを含む確定申告に必要な書類と、健康保持のための一定の取り組みを証明する書類などを提出することになります。

公務員の医療費控除 簡単にする方法は?

Excelやスプレッドシートでまとめる

医療費控除の面倒なところはまず、1年間にかかった医療費を人別・病気やけがの治療別にまとめるところかもしれません。

治療が終わってからまとめよう、と思っても、なかなか面倒ですよね。

Excelが得意な人はExcelでまとめておくとよいでしょう。国税庁が作っている医療費集計のフォームなんかもあります。

スマホだとExcelはちょっと重い、パパママ共同で記入したという場合は、スプレッドシートの方がおすすめです。

動作も軽いですし、共有が楽なんですよね。

スプレッドシートはExcelとの互換性もあるので、便利です。

アプリでまとめる

スケジュールと一緒に医療費を管理できるアプリもあります。

▼医療費記録帳

シンプルなアプリですが、確定申告の時には便利です。

通院の「予定」などは入れることができませんが、家族の予定をアプリで管理したい場合は別のアプリと同時に使うというのもアリですね。

▼通院ノート

シンプルで使いやすいのがいいってわかってるんだけど、見た目が大事なんよ!という場合におすすめなのがこちらの「通院ノート」です。

見た目がかわいいのでやる気が出る(かもしれません)し、「通院ノート」は通院予定も一緒に管理できますよ。

ただ、医療費控除の申請の書類と配置などフォーマットが大分違うので、提出の際に面倒かもしれません。

申告自体をネットでする

最近では確定申告がネットでもできるようになっています。

行くだけでも手間ですし、待ち時間が長いとそれだけで一日終わってしまいそうです。

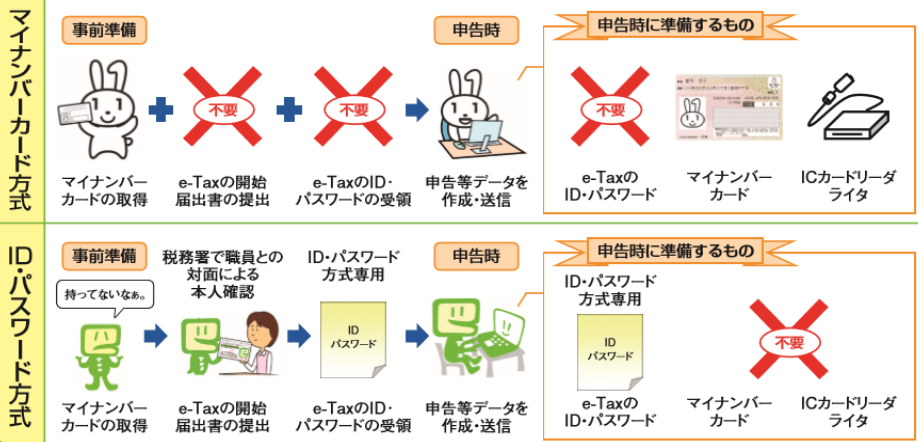

しかしパソコンなどがあれば国税庁のHPの「確定申告書等作成コーナー」から「e-Tax」を利用して確定申告ができます。

マイナンバーカードやマイナンバーカードを読み取れる端末があれば、さらに便利です。

引用:国税庁

おすすめのICカードリーダライタなどについては、別の記事でも書いています。

また、事業所得や不動産所得が無い場合、スマホからでも申告できますよ。

個人情報をネットの上でやり取りするということは流出のリスクがゼロではないでしょう。

しかし、それを除けばかなり便利になりますし、時間も交通費も浮くのでぜひやってみてください。

まとめ

- 公務員でも合法的に税金を安くすることができるのが「医療費控除」

- 医療費控除の申請は確定申告と同時の場合、毎年2月16日~3月15日の間に行う

- 還付申告の場合、5年間有効

- 年間の所得が200万円以上であれば、1年で10万円以上の医療費を払った場合

- 所得が200万円に行かなければ医療費が所得の5%を超えたとき

- 必用な書類は確定申告書+医療費控除の明細書や医療通知表

- 基本、直接治療に関わる費用が対象だが、レーシックなどわかりにくいものも対象内なことがある

- 妊娠、出産時の費用も対象になるものがある

- 付加給付や互助会からの見舞金などをもらった場合は、支払った医療費から差し引かなければいけない

- 10万円の医療費を使わない場合でも、一定の条件を満たせば受けられる「セルフメディケーション節税」がある

- エクセルやアプリで医療費をまとめておくと医療費控除の明細書を作るのが楽になる

- 事業所得や不動産所得が無ければ、医療費控除の申請がスマホでもできる

公務員だと、なかなか得しようとか節税しようとならないという人も多いようです。

そもそも「知らんかったわ~」という場合もあるようですしね。

でもやはり、知っているだけでは何もなりません。

ちょっと面倒かもしれませんが、まずは医療費をまとめるのを癖づけるところから始めてみてはどうでしょうか?

行動することがいざという時、損しないで済むことにつながりますよ!

確定申告をするくらい稼げるようになれば「ついで」に医療費控除もやろうと思います(本当は今からでもやった方がいいですが)。ついでぐらいに考えている方が行動のハードルも下がるかなと思い、この機会に「ついで」の考え方も実践してみます。